中新社报导,中芯国际投资案将有助上海集成电路产业升级,上海是大陆集成电路产业起步最早、发展集中、产业链完整、综合技术水准较高的区域。2015年上海集成电路产业实现产业规模人民币950亿元,预计2016年产业规模将首次超过千亿元。

新华网报导,中芯新建的上海12寸晶圆厂,制程涵括14纳米、10纳米、7纳米,量产后每月可达7万片,供应给新一代行动通讯和智能终端机领域。

同时,新厂也配套生产高端光罩。

受到新厂扩建生产线的利多刺激,在港股上市的中芯国际股价12日盘中一度飙升至港币0.93元,创逾一年新高,昨日盘中最高涨至0.94元,终场收在平盘0.92元。

中芯国际董事长周子学昨日在12寸晶圆厂新厂奠基仪式上强调,新厂是中芯国际的第一条14纳米生产线。

为什么要抢建12寸晶圆厂

中国已经成为半导体市场需求规模全球第一的国家。

根据ICInsights的数据,中国的半导体市场需求已占到全球市场需求的30%左右。从目前的产能情况来看,12英寸晶圆产能中国的缺口较大。ICInsights的数据是,台湾和韩国掌握了全球56%的12英寸晶圆产能,而中国大陆厂商仅掌握全球不到1%的12英寸晶圆产能,位于中国大陆(包括外商独资)的12英寸晶圆产能则有8%。庞大的市场需求,加上制程技术的局限性,让中国大陆成为投资半导体制造的新热门。

而在晶圆方面,由于其形状为圆形,故称为晶圆。晶圆是生产集成电路所用的载体,一般意义晶圆多指单晶硅圆片。晶圆是最常用的半导体材料,按其直径分为4英寸、5英寸、6英寸、8英寸等规格,近来发展出12英寸甚至研发更大规格(14英寸、15英寸、16英寸、……20英寸以上等)。晶圆越大,同一圆片上可生产的IC就越多,可降低成本;但对材料技术和生产技术的要求更高,例如均匀度等等的问题。

一般认为硅晶圆的直径越大,代表着这座晶圆厂有更好的技术,在生产晶圆的过程当中,良品率是很重要的条件。

主客观的影响下,国内外产生了12寸晶圆的投资热潮。根据之前的统计,排除这次SMIC的上海新厂外,中国境内的12寸晶圆厂主要如下图所示。

越来越多的12寸晶圆厂,意味着什么?

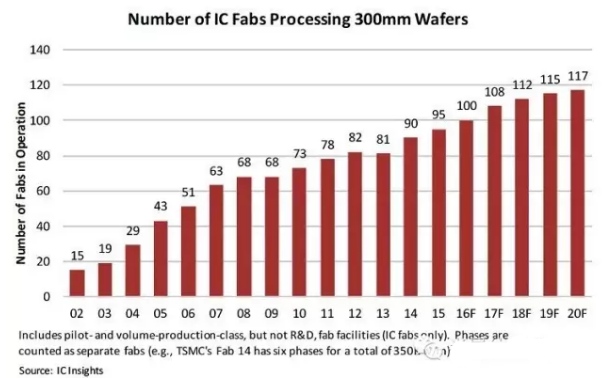

市场研究机构IC Insights近日公布了最新的2016~2020年全球晶圆产能报告,显示全球营运中的12寸(300mm)晶圆厂数量持续成长,预期在2016年可达到100座。

IC Insights报告中其他关于12寸晶圆厂重点还包括:

有几座预定2013年开幕的晶圆厂延迟到了2014年;而随着台湾厂商茂德(ProMOS)的两座大型12寸厂在2013年关闭,导致营运中的12寸晶圆厂数量在2013首度减少。

截至2015年底,全球有95座量产级的IC厂采用12寸晶圆(有大量研发芯片厂以及少数生产非IC产品,例如CMOS影像传感器的量产晶圆厂,但不包括在统计中)。

目前全球有8座12寸晶圆厂预计2017年开幕,有可能使该年度成为自2014年有9座晶圆厂开始营运以来,第二个有最多数量晶圆厂开始营运的年份。

到2020年底,预期全球将有再22座的12寸晶圆厂营运,让全球应用于IC生产的12寸晶圆厂总数达到117座。而如果18寸(450mm)晶圆迈入量产,12寸晶圆厂的高峰数量可达达到125座左右;而营运中8寸(200mm)量产晶圆厂的最高数量则是210座(在2015年12月为148座)。

今日的12寸晶圆厂可以很巨大,但它们以一种模块化的格式装备;每个“模块”通常具备每月25K~45K晶圆片的产能,并与最接近的晶圆厂模块紧密链接;台积电(TSMC)已经将这种模块化方案优化,其Fab 12、14与15等据点都是分阶段扩张。

而18寸晶圆技术持续迈向量产,尽管其步伐不愠不火;而因为微影技术是转移至18寸晶圆最大的挑战之一,设备厂商ASML在2014年3月宣布将暂时延迟18寸晶圆设备的开发,有产业界人士认为这是个18寸晶圆可能永远不会发生的征兆。

此外ASML还指出,其延迟18寸晶圆设备开发的决定是基于客户的要求。IC Insights并不认为这意味着18寸晶圆将胎死腹中,不过该尺寸晶圆的试产可能要到2019年以后才会发生,而量产则还要再2~3年。

新工厂会给SMIC带来什么好处

我们知道,在摩尔定律的指导下,半导体工艺已经来到了10几纳米的级别。TSMC 在最近一次的法说会中,提到他们家16nm 制程市占在2015 年达到50%,而在2016 年更有可能超过7 成,但事实上有这么乐观吗?

以2016 年的市场状况计算,采用先进制程的产品以处理器为大宗(尤其是行动处理器,总和约占整体16nm 产能七成左右),其次是即将在第二季大量上市的新制程GPU(约有两成多),因此只要从几个指标厂商观察,就可以得出大概的市场分部状况。

14 nm 阵营方面,Samsung Semiconductor 与GlobalFoundry 由于基于同一技术,所以视为同一平台,而目前已投产客户包括了Apple、Qualcomm、Samsung Electronics 以及AMD 等,虽然家数不多,但以目前14nm 有限的产能而言,其实已经相当紧绷。AMD 算是2016 年才加入14nm 阵营产品的厂商,主要投产品为GPU 和CPU / APU,GPU 将在第二季量产,而CPU 或APU 可能要等到第三季以后。

另外从TSMC 方面观察,目前16nm 大客户包括Apple、MediaTek、Spreadtrum、Hisilicon 与NVIDIA,而目前量产的16nm 客户仅有Apple 和Hisilicon,Spreadtrum 和MediaTek 仍要到下半年才有可能投产,NVIDIA 主要投产的产品线为GPU,第二季就会正式量产,虽然芯片数可能不如其他行动芯片客户,但因为GPU 芯片面积大,单片晶圆平均只能切出约行动芯片五分之一的量,以晶圆消耗量而言,预料也不会明显比个别行动芯片客户少。NVIDIA 在2016 年也有一到两款SoC 产品,但主要针对汽车电子,而非行动应用,总量预计有限。

要评估16nm 和14nm 产能还需要从个别市场动态观察。

行动芯片市场方面,Qualcomm 在2016 年的产品布局非常坚实,虽然最低阶产品稍弱,但中高阶占据了绝对优势,且是,或将以14nm 制程生产,加上新的modem 芯片也将会以该制程生产,2016 年14nm 制程产品可能会占Qualcomm整体芯片出货有机会达两成。换句话说,Qualcomm 一年包含MSM 与MDM 芯片总出货量超过九亿颗,2016 年将可能有将近1.8 ~ 2 亿颗是基于14nm 制程,这边有个变数,那就是传说Intel 拿下Apple一部份的基频芯片订单,但以Intel 年底可供应的基频产品来看,只能是28nm 产品,进到Apple 高阶产品的机会恐怕也不大,若是进到7C /SE 之类的中阶产品,那么以过去5C 的出货预估,最多上千万颗左右,对高通影响其实有限。而Intel 下一代基频也会回到自家工厂用14nm 制造,不过这已经是2017 年才会发生的事了。

另一方面,Samsung Electronics 自有芯片也持续拓展产品线, 2016 年包含中阶与高阶产品都进入14nm 世代,而相关智能手机产品的热销,可预估其对Qualcomm 14nm 芯片出货带来相当大的帮助,而其整体自有芯片的需求亦应会高于2015 年,且14nm 产品占比将高于八成。

至于MediaTek 虽在中阶产品仍有性价比优势,但可惜其低阶持续被Spreadtrum 侵蚀,再加上QualcommSnapdragon 中阶产品来势汹汹,目前“高阶”碍于架构设定与通讯技术限制,市场并不认可其已具备真正高阶定位,今年其预备投产的16nm 产品线主要是中阶定位,也将受到Qualcomm 和Samsung 的14nm 中阶产品挑战,改用16nm 制程生产的产品价格也会略高,初期在客户说服能力上也不会太强,因此预估其2016 年16nm 芯片占其整体出货比例可能在一成左右。以2015 年MediaTek约4 亿颗行动芯片的出货量,加上其中阶产品(MT6732/6752/MT6753 ) 占比评估,2016 年基于16nm 的中阶产品最高可能有机会达到4,000 ~ 5,000 万颗。

在Hisilicon 方面,其高阶产品,包括Kirin 950 与即将量产的Kirin 955 ,加上预计年底量产的Kirin 960 以及下半年量产的16nm 版本Kirin 6xx 系列,由于Huawei 曾喊出自有方案产品会占整体出货一半以上,估计其16nm 芯片总量应该会与MediaTek 的16nm 产品相当或略多。至于Spreadtrum,虽然其16nm 产品宣布的相当早,但以其软体开发实力而言,要到整个方案堪用,恐怕要到2016 年底才有可能,以其首颗4G 芯片SC9830A 的出货模式观察,其16nm 产品出货量今年最多应不会超过1,000 万颗。

Apple 的A9 仍有将近6成在SamsungSemiconductor 投产,以Apple 的iPhone 在2016 年出货量预估约有2.3 ~2.4 亿支,各研究单位估算约有三成为今年的新iPhone ,芯片有可能会完全交由TSMC 代工,但今年仍有全部iPhone 总量的三成芯片会由Samsung 生产。若加上iPad 的A9X ,2016 全年大约有2,000 万颗的使用量,这边则是完全由TSMC 制造。

也因此,以行动芯片的预估产量而言, 16nm 约为3 亿颗, 14nm 约为3.2 ~ 3.4 亿颗,当然,我们还必须加上AMD 和NVIDIA 的芯片代工量,NVIDIA 在2016 年的1x nm 世代产能需求预估约略大于AMD,此因AMD 的14nm 制程CPU 产品时程较晚之故,但AMD 在DirectX 12 优势地位,及可能于2016 下半年出现的新版游乐器终端使用14nm 制程方案,对其整体出货预计也会有相当的帮助。

以代工业为例,2015年台积电的市场份额占全球代工市场的55.4%,2014年为52.85%,2013年是49.33%,2012年为46.49%,整体呈现集中化态势。如果横向比较,2015年其他代工企业的市场份额,分别是格罗方德占10.36%、联电9.19%、三星6.28%、中芯国际4.66%。”从以上数据和技术差距上看,中芯国际超越前者的难度不小。

但面的着这么一个庞大市场需求和振兴中国半导体制造产业的决心,中芯国际推动晶圆厂的前进是势在必行。